Einzelhandelsimmobilien: Ladenhüter oder Bestseller?

Online versus Offline

Der stationäre Einzelhandel steht aktuell stark unter Druck – das ist an nahezu allen internationalen Retail-Märkten zu beobachten. Doch die Herausforderungen, denen sich klassische Einzelhändler ausgesetzt sehen, speisen sich nicht nur aus dem Boom des Onlinehandels. Anders als häufig suggeriert wird, sorgen auch einige hausgemachte Faktoren dafür, dass der stationäre Handel schwierige Zeiten erlebt: Zu schnelles Wachstum, eine ungünstige Standortwahl, erdrückende Mietverträge oder ganz einfach die verspätete Reaktion auf Trends und sich wandelnde Konsumentenansprüche spielen eine ebenso große Rolle wie die Konkurrenz im Internet. Zugegeben: die Anteile von E-Commerce am Gesamtumsatz des Einzelhandels wachsen stetig, doch auch diese Entwicklung erreicht einmal ihren Höhepunkt. Wir erwarten, dass die Steigerung noch bis etwa 2025 anhält und sich das rasante Wachstum bis dahin verlangsamen wird.

Buy online, collect local

Viele Einzelhändler reagieren auf die veränderten Bedingungen mit neuen Strategien und Angeboten wie „Click & Collect“ – also online bestellen, die Ware jedoch selbst im Geschäft abholen. Diese Art einzukaufen wird übrigens in der Statistik dem E-Commerce zugeschlagen, da hier der Kauf getätigt wird. Die Erfahrung zeigt jedoch, dass auch der stationäre Handel von diesem Angebot profitiert: Der Imagegewinn durch komfortablen Service, die Verbindung zwischen Marke und Konsument über das Digitale hinaus und die Möglichkeit von Impulskäufen zahlen sich für die Geschäfte aus.

Die Bedeutung von „Click & Collect“ wird häufig unterschätzt. Dabei holen in unserem Nachbarland Polen etwa 70% der Online-Kunden ihre Waren im Geschäft ab, in Frankreich werden 95% der Online-Food-Käufe lokal abgeholt. Vorlieben und Angebote variieren stark zwischen den einzelnen europäischen Ländern, doch alles in allem zeigt die breite Akzeptanz der diversen Angebote, dass ein Ladenlokal den Online-Einkauf sinnvoll ergänzen kann. Aus einem Gegeneinander entstehen Synergien.

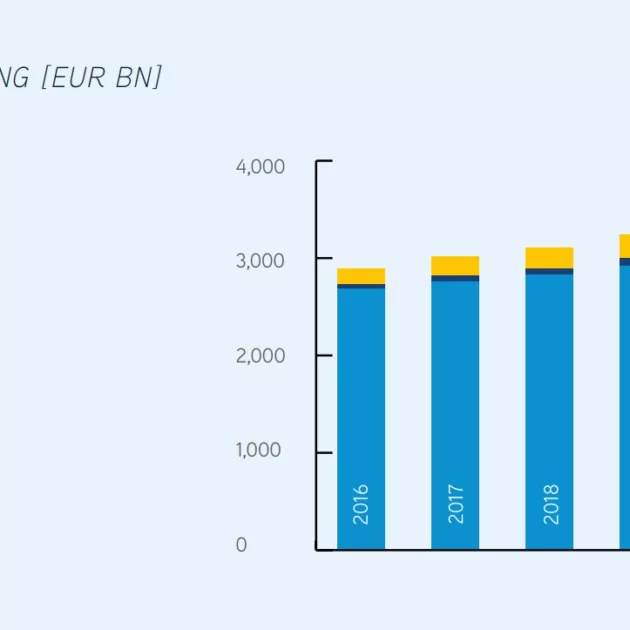

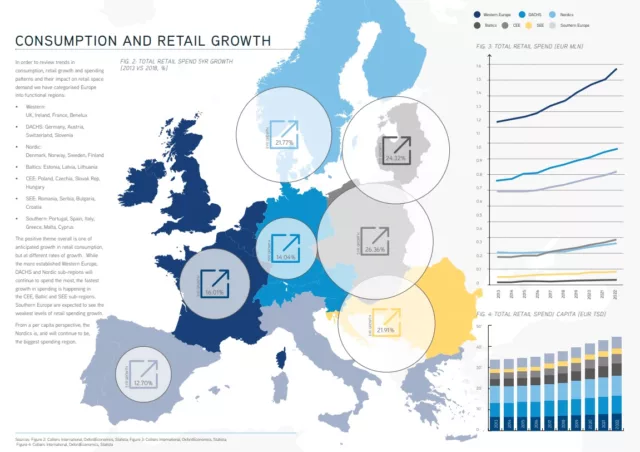

Europa in Kauflaune

Und die Zeiten für den Handel sind eigentlich gut: Europa zeigt sich in Kauflaune. Das schnellste Wachstum findet dabei in Osteuropa und den baltischen Staaten statt, während die Nordic- und DACHS-Regionen weiterhin die höchsten Pro-Kopf-Ausgaben aufweisen. Die Probleme des stationären Einzelhandels haben also nichts mit dem Konsumklima in Europa zu tun.

Jedoch ist nicht allein die Menge des ausgegebenen Geldes interessant zu betrachten, sondern auch, welche Produkte die Konsumenten erwerben. Neben Waren sind immaterielle Güter und Dienstleistungen sehr beliebt: Entspannung, Kultur, Essen und Reisen stehen besonders hoch im Kurs. Ihr Anteil stellt mit etwa 16 % des frei verfügbaren Einkommens eine Größe dar, die in der Neustrukturierung klassischer Shopping-Center immer stärker in den Fokus rückt. Einkaufen wird zum Event. Der Löwenanteil der Retail-Flächen bleibt indes für den Verkauf von klassischen Waren reserviert.

Reduce to the max

Die Nachfrage nach diesen Shopping-Flächen nimmt – quer durch Europa – nur moderat zu. Man könnte es als Abwarten interpretieren, bis die Auswirkungen des Online-Handels berechenbarer geworden sind. Doch auch der Konkurrenzkampf innerhalb des Handels sorgt für ein konservatives Verhalten auf dem Markt für Retail-Flächen. Als bestes Beispiel seien Aldi- und Lidl-Märkte genannt, die sich in Europa einen harten Preiskampf mit lokalen oder kleineren Anbietern liefern. Auch dies hat Einfluss auf die Flächennachfrage – hier der von Supermärkten. Denn Händler versuchen verstärkt, den Umsatz pro Quadratmeter zu optimieren, statt ihre Flächen zu erweitern.

Wer profitiert?

Rund ein Drittel der Nachfrage und Ausgaben im Retail-Bereich entfällt auf die sehr großen, innerstädtischen, erlebnisorientierten Shopping-Zentren. Dementsprechend erwarten wir einen Rückgang von großen Einkaufszentren in den Außenbezirken, zu Gunsten von kleineren, freistehenden Objekten oder Gewerbeflächen, die in Wohn- oder Büroobjekte integriert sind. Diese Prognose wird unterstützt durch das Vorgehen von Immobilienunternehmen, die Objekte außerhalb der „Core“-Definition verkaufen oder deren Nutzung umwandeln.

Ein Blick in die Zukunft: Survival of the fittest

Namhafte Investoren verlagern ihre Aktivitäten auch in Richtung Wohnen, Hotels oder Co-Working. Die Aussichten auf Erträge durch Umnutzung unrentabler Shopping-Center oder Neubau auf den Grundstücken ist derzeit gerade im Segment der Budget-Hotels verlockend. Dass auch die beiden deutschen Discounter Aldi und Lidl ihre Märkte mit Wohnungen kombinieren wollen, passt ebenfalls in dieses Bild.

Core-Einzelhandelsimmobilien in den hochfrequenten Lauflagen der Innenstädte garantieren nach wie vor attraktive Renditen. Diese High-Street-Verkaufsflächen wird es immer geben. Doch für weniger krisensichere Produkte gilt es, Möglichkeiten der Neupositionierung und Diversifizierung als zu prüfen.

Alle Insights zum Retail-Markt der EMEA-Region erhalten Sie im Sonderreport „Retail Rollercoaster“