New Work Order

Flexible Workspaces: Die Bedeutung von Coworking, Business Centern und hybriden Modellen

Flexibilität ist in der Arbeitswelt das Gebot der Stunde. Arbeitgeber setzen sie bei ihren Angestellten voraus – Arbeitnehmer erwarten im Gegenzug die Möglichkeit, ihre Zeiten flexibel gestalten zu können. Ähnliche Ansprüche stellen Unternehmen an moderne Büroflächen. Die Grundrisse müssen dem Unternehmen ermöglichen, vielfältige Aufteilungsvarianten abzubilden und auf sich verändernde Bedingungen zu reagieren.

Vor dem Hintergrund einer im Wandel begriffenen Arbeitswelt mit projektbasierten Arbeitsplätzen und einer wachsenden Zahl Freelancer haben sich Flexible Workspaces und Coworking Spaces als neue Trendprodukte für Projektentwickler etabliert. Wie aber muss man ihre Bedeutung für dem Büromarkt einschätzen? Nischendasein? Oder eine Gefahr für klassische Büroflächen?

Survival of the fittest – Die Evolution der flexiblen Arbeitswelten

Eines ist klar: Das Segment „Flexible Workspaces“ wächst. Und es entwickelt sich. Eine zunehmende Zahl von Anbietern belebt den Markt und sorgt für eine Diversifizierung des Produktes. Davon profitieren vor allem die Mieter: mehrere Vermietungsmodelle nach dem „Flex and Core“-Prinzip bedienen die unterschiedlichen Ansprüche potenzieller Interessenten. Flexible Workspace bedeutet hier vor allem: Die Flexibilität von Unternehmen zu unterstützen – so geschehen für einen internationalen Tech-Kunden von Colliers in Form eines „Tandem Deals“: ein präferiertes Objekt wird angemietet und überschüssiger Platz von einem Flexible Workspace-Anbieter übernommen, um ihn zu vermieten oder bei Bedarf die Flächen des Hauptmieters zu erweitern.

Derartige Konzepte und ein stärkeres Ausrichten der Flächen an den Bedürfnissen von Mietern, insbesondere hinsichtlich IT-Sicherheit und -Infrastruktur, zeigen, dass der Markt gerade erst „erwachsen“ wird. Nicht nur im Bezug auf die Marktanteile, auch hinsichtlich der Zahl der Akteure, von denen die Mehrzahl nur an ausgesuchten Standorten und auf nationaler Ebene aktiv ist. Es zeichnen sich für die kommenden Jahre durch mögliche Fusionen und Übernahmen spannende Veränderungen innerhalb dieses Marktsegmentes ab.

Der Markt in Europa und in Deutschland

Die Voraussetzungen für den Markt sind denkbar günstig, unterstützt durch verschiedene Faktoren wie dem generellen Bedarf nach mehr Flexibilität, um auf sich verändernde Bedingungen reagieren zu können. Aber auch der „War fort Talents“ hat seinen Anteil: Junge Millennials arbeiten gerne in „coolen“ Büros, ebenso Start-Ups, die ihr Profil schärfen wollen. Weiter sind die geringen Leerstandsraten ein zusätzlicher Treiber für den Mieter, auf Coworking zu setzten. All dies kommt den Flexible Workspaces entgegen.

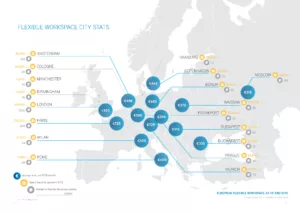

Ein Blick auf die Zahlen zeigt, wie heterogen der Markt für Coworking und Flexible Workspaces in Europa ausgeprägt ist. Sowohl die Marktanteile, als auch Zahl und Größe der Anbieter variieren von Standort zu Standort. Während in Amsterdam und London der Flächenumsatz bei 10 bis 15 % liegt, beträgt er in Düsseldorf oder Stuttgart gerade einmal 1 %. Aber nicht nur innerhalb Europas, auch in Deutschland zeigt der Markt ein uneinheitliches Bild. Hierzulande begann der Siegeszug des neuen Produktes erst 2017 mit einem Marktanteil von 5% in 2018. Nach einem Fokus auf die wichtigsten Zentren für Start-Ups und Kreativwirtschaft in Berlin und Hamburg, werden nun auch Coworking Spaces verstärkt in Frankfurt und München entwickelt. Führend ist nach wie vor Berlin mit 89 Flexible Workspace Centers, gefolgt von München mit 73 Zentren. Schlusslichter sind Stuttgart und Köln, jeweils 29 und Düsseldorf mit 26. Allerdings gehen sowohl Anbieter als auch Nutzer von einem signifikanten Anstieg innerhalb der kommenden 2 bis 5 Jahre aus.

Echte Konkurrenz für den klassischen Büromarkt?

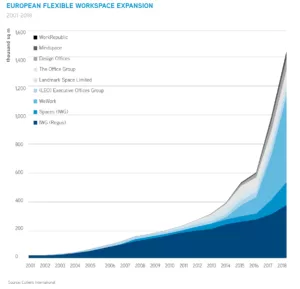

Kein Zweifel: das Produkt Flexible Workspace nimmt Fahrt auf. Die Zahl der Anbieter in Europa steigt um 135% und die Zahl der Flexible Workplace Centers um ganze 205%. Die Wachstumsraten spiegeln jedoch nicht die tatsächliche Relevanz des Produktes wider: Laut dem „Flexible Workspace Outlook Report 2019” von Colliers machten Flexible Workspaces Ende 2018 durchschnittlich lediglich 1,5% des gesamten Büromarktes der 22 untersuchten europäischen Großstädte aus. In den kommenden Jahren wird der Marktanteil voraussichtlich 10 % erreichen, ein höherer Anteil von über 20% mit einem Schwerpunkt der dynamischen High-Tech- und Medienbranche ist in Städten denkbar.

Das Nischenprodukt stellt also keine große Bedrohung für den Markt dar, auch wenn man von einer konjunkturellen Abkühlung und einem zurückgehenden Beschäftigungswachstum in den kommenden Jahren ausgeht. Ein konjunktureller Abschwung könnte den Markt erstmals auf den Prüfstand stellen, jedoch besteht die hohe Wahrscheinlichkeit, dass gerade die Flexibilität des Angebotes mit kürzeren Anmietungsoptionen und überschaubarer finanzieller Verpflichtung die Flächen wettbewerbsfähig hält.