Stranded Assets

Obsoleszenzrisiken einer Bestandsimmobilie im Rahmen einer Nachhaltigkeitsbetrachtung

Der Begriff „stranded assets“ ist im Kontext der Überprüfung von Nachhaltigkeitskriterien (ESG) bei Immobilientransaktionen sowie beim Risikomanagement von Immobilienportfolien wieder in Mode gekommen. Durch die Zuspitzung auf einen sogenannten „stranding-asset-point“ wird seine Sinnhaftigkeit in der Immobilienbranche kontrovers diskutiert. Denn dieser bezeichnet das „unerwartete“ drastische Absinken der Ertragskraft oder des Marktwertes hin zum weitestgehenden bzw. vollständigen Wertverlust zu einem festgelegten Zeitpunkt.

Risiken erkennen, analysieren, steuern und überwachen

Die Auswirkungen auf Erträge und Wertentwicklung der Immobilie beginnen sich jedoch schon weit vor dem ermittelten Zeitpunkt („stranding-asset-point“) zu entfalten. Dieses Risiko, im weiteren Verlauf als Teil der Obsoleszenzrisiken einer Immobilie bezeichnet, muss vorzeitig erkannt, laufend analysiert, gesteuert und überwacht werden. Gemäß der Veröffentlichung „Obsoleszenzrisiken als Herausforderung für den Büroimmobilienmarkt – Eine Bestandsaufnahme“ von Colliers (August 2023), wird das Obsoleszenzrisiko einer Immobilie im Rahmen der Nachhaltigkeitsbetrachtung (ESG) im Wesentlichen von den Umwelteinflüssen am Standort und ihrer Resilienz gegenüber ebendiesen sowie ihrer Drittverwendungsfähigkeit bestimmt. Ihre Einflussfaktoren lassen sich, unter Berücksichtigung einer differenzierten Betrachtungsweise, nach physischen und transitorischen Risiken gliedern.

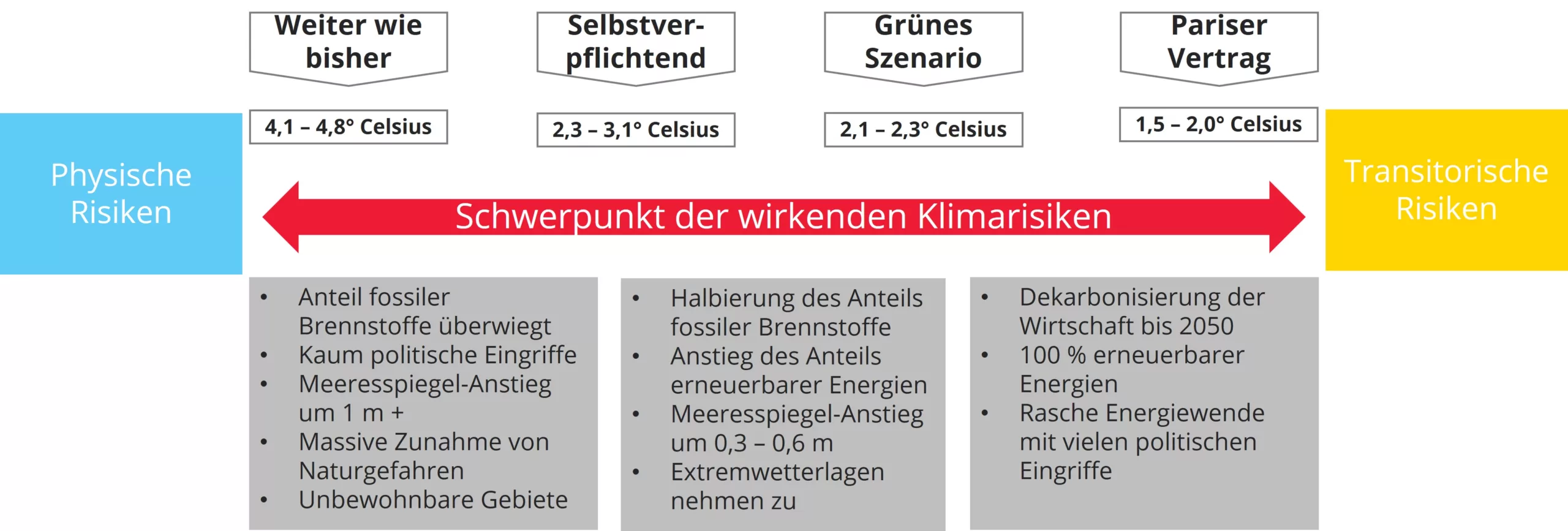

Abb. 1: Spannungsfeld Klimarisiken; Quelle: eigene Darstellung auf Basis von: Prof. Dr. Sven Bienert, Vortrag: Überlegungen zur Zukunft des Scoring und Benchmarking in Sustainable Real Estate ESG; Jahreskongress Heuer Dialog, November 2022, München – Deutschland

Physische Risiken

Die physischen Risiken einer Immobilie steigen durch den sich immer deutlicher abzeichnenden Klimawandel. Chronische oder akute Gefahren ergeben sich aus der Veränderung oder dem Stabilitätsverlust von Temperatur, Wind, Wasser und Boden.

Transitorische Risken

Die transitorischen Risiken einer Immobilie steigen mit dem Übergang zu einer dekarbonisierten Gesellschaft, deren Wirtschaft abgekoppelt vom Ressourcenverbrauch weiter wachsen soll und die damit verbundenen Lasten sozialgerecht verteilen will. Veränderungen an den Immobilienmärkten, neue Regularien, technologische Innovationen, drohender Reputationsschaden von einzelnen Marktteilnehmern oder Branchen sowie die Risiken durch Litigation sind die Folge.

Das Spannungsfeld der beiden Hauptrisikogruppen ist in Abbildung 1 dargestellt.

Taxonomieverordnung mit ökologischen und sozialen Zielen

Innerhalb der Europäischen Union erfordert das Spannungsfeld Klimarisiken von Unternehmen sowie bei Unternehmungen der Immobilienwirtschaft ein nachhaltiges Wirtschaften, gemäß der im Werden befindlichen Taxonomieverordnung (ökologische und soziale Ziele). Damit einhergehen soll das Streben nach der Erfüllung des Pariser Klimaschutzabkommens sowie der Erreichung der Social Development Goals (SDGs) der Vereinten Nationen (UN).

Viele Bestandsgebäude erfüllen die Anforderungen einer nachhaltigen Immobilie nicht

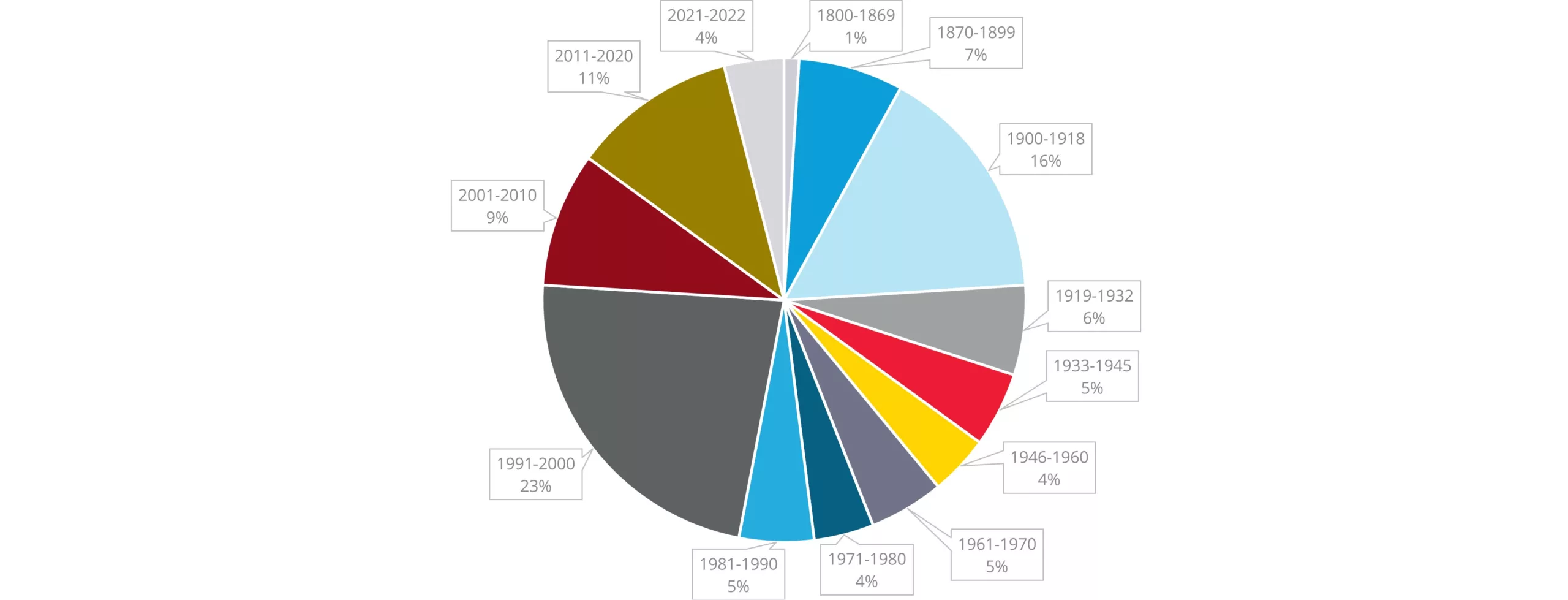

Um das Pariser Klimaziel zu erreichen, die Begrenzung der globalen Erwärmung im Idealfall auf 1,5 °C, müssen alle Wirtschaftssektoren bis 2050 weitgehend dekarbonisiert werden. Der Energieverbrauch sowie die Treibhausgasemissionen (GHG), ausgedrückt in CO2e/m²/a, jeder einzelnen Immobilie müssen reduziert werden. Denn ca. 80 Prozent des Immobilienbestandes im Jahr 2050 ist heute bereits gebaut. Das ist deshalb von Relevanz, weil der überwiegende Anteil dieses Immobilienbestandes die zukünftigen Anforderungen nicht erfüllt – es besteht also erheblicher Handlungsbedarf, wie an der Aufteilung des Berliner Büroimmobilienbestandes mit mindestens 5.000 m² Bürofläche nach Baualtersklassen unschwer zu erkennen ist (Abbildung 2). Denn der Anteil dieser Büroimmobilien in Berlin mit einem Baujahr zwischen 1946 und 2009 (ab dann galt die EnEv 2009) macht ca. 50 Prozent aller Büroimmobilien mit der entsprechenden Größenklasse aus. Viele dieser Gebäude erfüllen nicht die zukünftigen Anforderungen einer nachhaltigen Immobilie.

Abb. 2: Büroimmobilienbestand mit einer Bürofläche ab 5.000 m², differenziert nach Baualtersklassen, Stichtag: 30.06.2022; Quelle: Colliers Research Berlin

Ohne Anpassung drohen Wertverluste

Die Obsoleszenzrisikobetrachtung bekommt unter der ESG-Lupe und den damit vorangestellten, skizzierten Anforderungen an die Akteure der Immobilienwirtschaft eine neue Ausrichtung. Besonders der Alterungsprozess der Bestandsimmobilie wird unter der Berücksichtigung der transitorischen und physischen Risiken des Klima- und Gesellschaftswandels neu betrachtet. Preisaufschläge für nachhaltige Immobilien gehören mittlerweile der Vergangenheit an, denn die Berücksichtigung von ESG ist heute essenziell für Investoren. Werden keine Anpassungsmaßnahmen umgesetzt, um die skizzierten Risiken zu verringern, resultieren erhebliche Wertverluste der Immobilien.

Tool zur Messung von Nachhaltigkeitsperformance

In der Praxis hat sich bei der Nachhaltigkeitsanalyse die Ermittlung der Energie- und Treibhausgasemissionsperformanz der Immobilie unter Verwendung des Tools Carbon Risk Real Estate Monitor (CRREM) etabliert. Das Vorhandensein von Nachhaltigkeitszertifikaten reicht bei der Ankaufsprüfung einer Immobilie allein schon lange nicht mehr aus. Unter Berücksichtigung der Energieverbräuche für Kälte, Strom und Wärme sowie der Emissionsfaktoren der entsprechenden Energieträger kann die Performanz der Immobilie an den Zielvorgaben des Pariser Klimaschutzabkommens gemessen werden.

Market-based oder location-based

Zwei Ansätze bei der CRREM-Analyse können gewählt werden. Beim sogenannten „market-based“-Ansatz werden die Emissionsfaktoren für Allgemein- und Mieterstrom auf Basis der von Vermieter und Mieter(n) gewählten Stromanbietern und deren verwendeten Energieträger berücksichtigt. Dieser Ansatz ist problematisch, weil sich mit jedem Wechsel auf Mieter- oder Vermieterseite der Stromanbieter und damit auch der Emissionsfaktor ändern könnte. Eine Vergleichbarkeit der Performanz über einen längeren Zeitraum sowie mit anderen Immobilien ist bei der Wahl dieses Ansatzes nicht gegeben. Daher wurde bei der Analyse der zweite Ansatz, der „location-based“-Ansatz, als Standard festgelegt. Bei diesem Ansatz wird generell für Allgemein- und Mieterstrom ein Emissionsfaktor auf Basis des „Allgemeinen Strommixes“ in Deutschland gewählt. Eine Vergleichbarkeit ist damit gegeben.

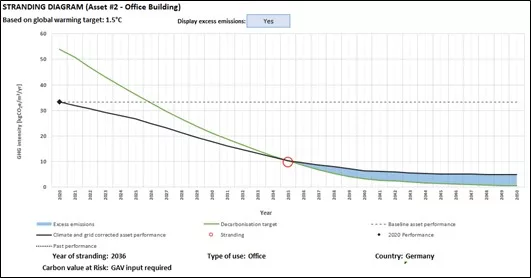

In Abbildung 3 und 4 ist das Ergebnis einer solchen Analyse exemplarisch anhand einer Büroimmobilie in Deutschland dargestellt. Bei der Abbildung 3 wird das Ergebnis der Stranding-Analyse in einem Diagramm visualisiert.

Abb. 3: Stranding Diagramm der CRREM-Analyse, exemplarisch für eine Büroimmobilien in Deutschland; CRREM-Tool-Version 2.03 (Stand 2023)

Der Dekarbonisierungszielpfad (decarbonisation target) im Diagramm ist in diesem Beispiel der Zielpfad einer Büroimmobilie in Deutschland für deren Beitrag zum Erreichen der Ziele des Pariser Klimaschutzabkommens.

Die Immobilien-Performanz (baseline asset performance), im Diagramm als horizontal verlaufende Gerade dargestellt, visualisiert den Treibhausgasausstoß in CO2e/m²/a, der für die vollumfängliche Versorgung der Büroimmobilie mit Kälte, Strom und Wärme benötigt wird.

Die klima- und netzkorrigierende Immobilien-Performanz (climate and grid corrected asset performance) ist dagegen der Treibhausgasausstoß in CO2e/m²/a der Immobilie, unter Berücksichtigung der Auswirkung des Klimawandels auf den Energieverbrauch sowie unter Berücksichtigung der voraussichtlichen Entwicklung des Stromversorgungsnetzes in der Region. Für Deutschland wird im CRREM-Tool von einem positiven Effekt durch die Dekarbonisierung des Stromversorgungsnetzes auf die Treibhausgasemissionen der Immobilie ausgegangen. Dieser Effekt ist kalkulatorisch größer als der negative Einfluss des Klimawandels in dieser Region. Daher sinkt die Kurve der klima- und netzkorrigierende Immobilien-Performanz im Diagramm.

Stranding Asset Point ableiten

Das Ergebnis dieser Analyse ist die Ermittlung des oben genannten „stranding-asset-points“. Dieser datiert das Jahr, ab dem die Treibhausgasemissionen der Immobilie höher ausfallen als der vorgegebene immobilienspezifische Dekarbonisierungspfad eines Landes. Je kürzer der Zeitraum bis zum „strainding-point“ ausfällt, umso größer ist der Handlungsdruck und das Risiko einer „Stranded Asset“-Situation.

CO2 Ausstoß verringern. Stranding Asset Point verschieben

Um den „stranding-asset-point“, der mit Obsoleszenz gleichzusetzen ist, zu verhindern oder wenigstens zu verzögern, können Investitionen für gezielte Maßnahmen den CO2-Ausstoß verringern. Diese Reduktion kann über den Wechsel des Energieträgers erfolgen, zum Beispiel Wärmepumpe statt Ölheizung, oder über eine Verringerung des Energieverbrauchs, zum Beispiel durch Dämmung der Gebäudehülle, Optimierung der gebäudetechnischen Anlagen und der Gebäudeleittechnik sowie durch den Einbau von LED-Systemen für die Beleuchtung der Nutzflächen.

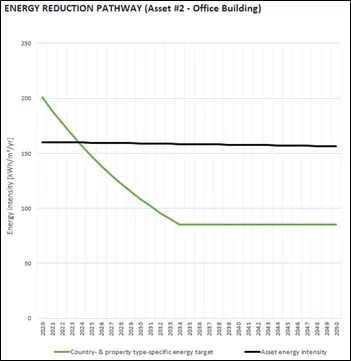

Für das hier gewählte Beispiel, eine Büroimmobilie in Deutschland, kann im CRREM-Tool auch die Energieintensität ermittelt werden und dem länder- und immobilienspezifischen Zielpfad gegenübergestellt werden (Abbildung 4).

Abb. 4: Exemplarische Darstellung der Energieintensität einer Büroimmobilie in Deutschland; Quelle: CRREM-Tool; Version 2.03 (Stand 2023)

Performanz einer Immobilie muss laufend verbessert werden

Wichtig an dieser Stelle ist zu verstehen, dass die Ergebnisse der beiden Analysen recht unterschiedlich ausfallen können. Eine Immobilie mit geringen Treibhausgasemissionen kann gleichzeitig ein ineffizientes Gebäude sein mit hohem Energieverbrauch oder umgekehrt. Mit Blick auf die stetig steigenden regulatorischen Anforderungen, zum Beispiel die sich in einer Novellierung befindliche EPBD (Energy Performance Building Directive) auf EU-Ebene sowie das nationale Gebäudeenergiegesetz (GEG), das nach dem Inkrafttreten der neuen EPBD geändert werden muss, sowie den in Zukunft weiter ansteigenden Energiekosten und Treibhausgasemissionssteuern, muss die Performanz der Immobilie laufend verbessert werden. Darüber hinaus dient die CRREM-Analyse der Vergleichbarkeit von Immobilien im Zeitverlauf. Die Analyse-Ergebnisse sind ein guter Indikator für die Einschätzung möglicher Obsoleszenzrisiken im Rahmen der Nachhaltigkeitsbetrachtung. Außerdem ist sie die Grundlage für eine ESG-Due Diligence mit anschließender Handlungsempfehlung, Auswirkungsanalyse sowie die Aufstellung eines Finanzierungsplans (Fördermittelanträge) und die Erstellung eines Sanierungsfahrplans.

Nachhaltigkeit soll sich auch rechnen

Die Investition zur Steigerung der energetischen Performanz der Immobilie verhindert im besten Fall nicht nur die Obsoleszenz, sondern rechnet sich für den Eigentümer auch wirtschaftlich. Das heißt, die erforderlichen CapEx (Capital Expenditures) können durch einen entsprechend erhöhten Mietzins erwirtschaftet werden. Dafür ist die Lage einer Immobilie absolut entscheidend, denn während die CapEx lageunabhängig sind, ist das Potenzial für Mietsteigerungen je nach Lage unterschiedlich. Grundsätzlich ist die Bereitschaft einen höheren Mietpreis zu zahlen im Central Business District (CBD) deutlich höher als am City-Rand oder in der Peripherie.

Obsoleszenzrisiken managen

Die Obsoleszenzrisiken einer Büroimmobilie im Rahmen der Nachhaltigkeitsbetrachtung sind vielschichtig und beschränken sich nicht nur unmittelbar auf die Energie- und Treibhausgasemissionsperformanz.

Neben den sich stetig erhöhenden Nebenkosten, zum Beispiel durch die nicht vollständig auf die Mieter umlegbaren, steigenden Kohlendioxidkosten (CO2-Steuer) sowie steigende Versicherungsprämien für Immobilien an Standorten mit häufig vorkommenden Extremwetterereignissen und damit verbundenen Gebäudeschäden, wird die Regulatorik alle relevanten Akteure des Immobilienmarktes betreffen und damit wesentlich für die Obsoleszenzrisiko-Bestimmung der Immobilie sein.

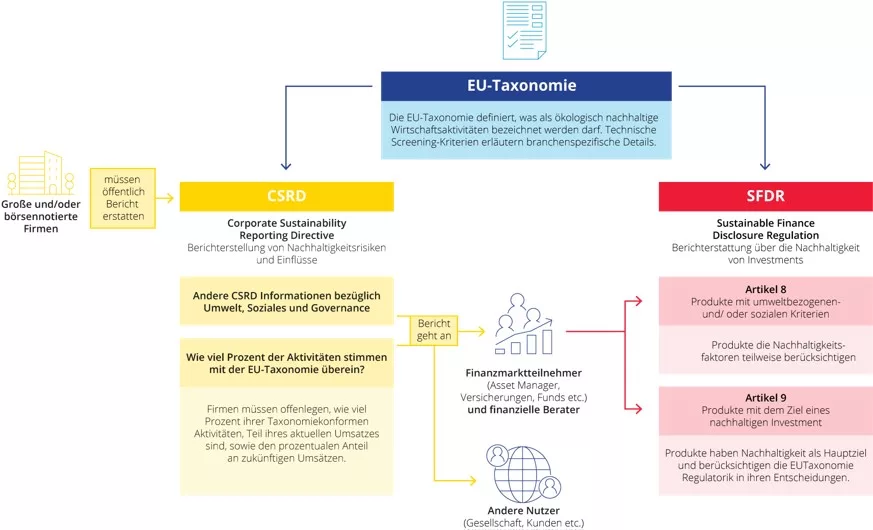

Im Zusammenhang mit der EU-Taxonomie und der EU-Offenlegungsverordnung (SFDR) ist immer noch von einigen nicht institutionellen Marktteilnehmern zu hören, dass sie davon nicht betroffen seien und daher diese Entwicklung nicht beachten müssten.

Abb.5: Im Dreiklang der EU-Regulatorik – SFDR, Taxonomie und CSDR; Quelle: eigene Darstellung auf Basis einer Übersicht in der Veröffentlichung im März 2021 der Forschungsstelle für Energiewirtschaft e.V. (FFE)

Banken werden Nachhaltigkeitsrisiken berücksichtigen

Diese Fehleinschätzung ist schwerwiegend. Allein bei der Finanzierung von Modernisierungs- und Nachverdichtungsmaßnahmen sowie bei der Refinanzierung werden Banken im Rahmen der Beleihungswertermittlung und Risikoanalyse verstärkt Nachhaltigkeitskriterien aus diesem regulatorischen Kontext berücksichtigen. Eigentümer von Immobilien mit einer unterdurchschnittlichen ESG-Performanz werden bei der Finanzierung mit höheren Zinsen bzw. einem höheren Eigenkapitalanteil kalkulieren müssen.

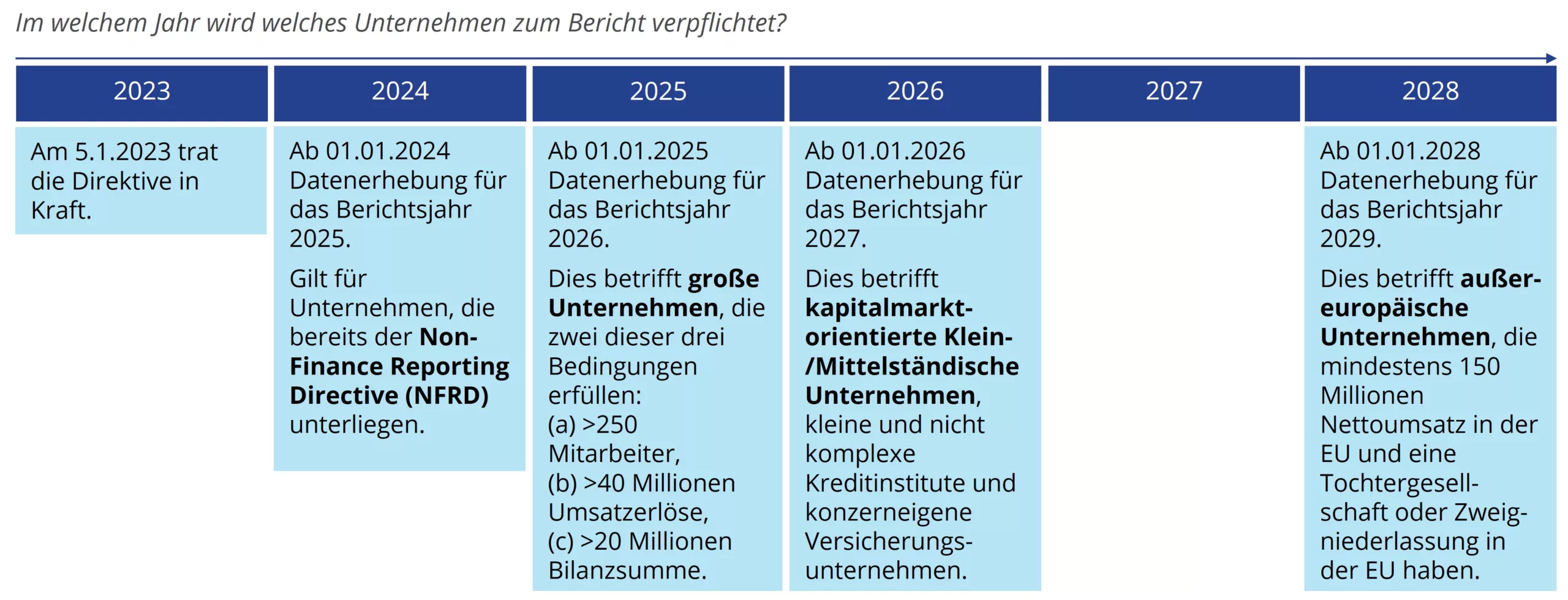

Unternehmen müssen über Risiken berichten

Die Abbildung 5 verdeutlich, dass auch Großmieter von Büroflächen davon tangiert sind. Durch die Verzahnung von Taxonomie, SFDR und der neuen CSRD, sind in den nächsten Jahren eine große Anzahl an Unternehmen in der EU dazu verpflichtet, taxonomiekonform über Nachhaltigkeitsrisiken und -einflüsse zu berichten.

Abb. 6: Nachhaltigkeitsberichtspflicht nach Unternehmensgröße im Zeitverlauf; Quelle: eigene Darstellung – Colliers International Deutschland GmbH

Diese Berichte werden in den nächsten Jahren enger mit den Finanzberichten der Unternehmen verzahnt. Rating-Agenturen berücksichtigen heute schon entsprechende Nachhaltigkeitsparameter bei der Risikoanalyse, die wiederum einen Einfluss auf die Kreditwürdigkeit von Unternehmungen haben.

Immobilienstrategie in Einklang mit Nachhaltigkeitsstrategie bringen

Gleichzeitig gewinnt die Nachhaltigkeitszielsetzung solcher Unternehmen bei der Auswahl einer neuen Büroimmobilie sowie bei der Entscheidung hinsichtlich einer möglichen Prolongation laufender Mietverträge an Bedeutung. Die Nachhaltigkeitsperformanz der Immobilie mit Blick auf alle Facetten von ESG muss im Einklang mit den Nachhaltigkeitszielen des Unternehmens stehen. Zum Beispiel entsteht ein nicht unerheblicher Anteil der Treibhausgasemissionen im operativen Geschäft bei der Nutzung von Immobilien.

Öffentliche Hand als Vorbild

Ein grundsätzlich gern gesehener Mieter von großflächigen Büroimmobilien ist die öffentliche Hand. Die Anforderungen zur Nutzung einer Büroimmobilie vor allem seitens des Bundes und der Länder haben sich massiv gewandelt. Der Staat muss seiner Rolle als „Vorreiter“ gerecht werden und wird neben den schon bestehenden internen Vorgaben/Richtlinien durch die kommende EPBD-Novellierung, mit Blick auf die Parlamentsfassung, gegenüber allen anderen Marktteilnehmern verstärkt in die Pflicht genommen.

CRREM-Tool erleichtert Auseinandersetzung

Abschließend bleibt zu sagen, dass alle Marktteilnehmer sich verstärkt mit den ESG-relevanten Obsoleszenzrisiken einer Immobilie auseinandersetzen müssen. Im Rahmen dessen ist das CRREM-Tool ein wichtiges Analyse-Instrument für einen ersten indikativen Eindruck zum Ist-Zustand der Gebäude und für die weitere Performanz-Messung. Das Tool entbindet aber nicht von der Verantwortung, das eigene Geschäftsmodell sowie den immobilienspezifischen Business Case anhand der aktuellen und der im Entstehen befindlichen Regulatorik sowie der neuen Anforderungen des Marktes stetig zu überprüfen.